De heropleving van ‘Trump Trade’ vorige week wakkerde het optimisme op de financiële markten opnieuw aan, waardoor Amerikaanse aandelen naar nieuwe recordhoogtes dreven en Bitcoin voorbij het kritische psychologische niveau van 100.000 kwam. Beleggers leken grotendeels onaangedaan door een hele reeks Amerikaanse economische cijfers van het hoogste niveau en de consolidering van de verwachtingen voor een renteverlaging door de Fed met 25 basispunten deze maand. In plaats daarvan concentreerde de markt zich op de langere termijnimplicaties van het pro-businessbeleid van de nieuwgekozen president Donald Trump, waaronder verminderde regelgeving en een nieuwe impuls voor de Amerikaanse economische dominantie.

De dollar presteerde gemengd doordat de correctie ten opzichte van de Europese grote valuta werd verlengd, maar aan kracht won ten opzichte van aan grondstoffen gekoppelde valuta’s. Hoewel algemeen wordt verwacht dat de Fed deze maand een renteverlaging van 25 bbp zal doorvoeren, maken de markten zich op voor een aanzienlijk langzamer versoepelingstempo in 2025. De onderliggende kracht van de dollar zou snel weer de kop kunnen opsteken, geschraagd door de verwachtingen van het beleid onder Trump dat wordt gezien als ondersteunend voor de dollar.

De tariefgerelateerde risico’s, vooral met China, vergroten de onzekerheid voor grondstoffengekoppelde valuta’s. Aussie is de slechtst presterende onder hen gebleken, geplaagd door zorgen over hernieuwde handelsspanningen tussen de VS en China en matige binnenlandse economische vooruitzichten. Het geroezemoes op de markt over een mogelijke materiële waardevermindering volgend jaar heeft aan kracht gewonnen, vooral omdat analisten een mogelijke versnelling in de versoepelingscyclus van de RBA in de gaten houden.

Ondertussen hebben de grote Europese landen geprofiteerd van de correctie van de dollar, maar hun veerkracht kan van korte duur zijn. De komende bijeenkomsten van de ECB en de SNB zouden milde richtlijnen kunnen opleveren, wat neerwaartse risico’s voor de euro en de Zwitserse frank zou toevoegen. Het pond sterling viel op tussen de Europese valuta’s, ondersteund door de verwachting dat de BoE een geleidelijke aanpak van beleidsversoepeling zal hanteren. De Britse munt wordt echter geconfronteerd met zijn eigen uitdagingen en mist het beslissende momentum om uit zijn marges ten opzichte van de euro en de Zwitserse frank te breken.

Recordbrekende winst voor de S&P 500 nu de renteverlaging door de Fed in december zeker lijkt, de rendementen en de dollarversoepeling

Na een week vol kritische Amerikaanse cijfers lijkt de volgende stap van de Fed steeds zekerder te worden. De marktverwachtingen voor een renteverlaging met 25 basispunten werden sterker, waarbij de waarschijnlijkheid van Fed-fondsfutures 86% bedraagt, vergeleken met 66% een week geleden. De ISM Manufacturing and Services Indexen weerspiegelden een verdere verzwakking van de economie, aangezien het niet-agrarische loonrapport lichte tekenen van versoepeling op de arbeidsmarkt vertoonde. Hoewel de banengroei robuust bleef, ontbrak deze aan kracht om de Fed ervan te weerhouden een nieuwe versoepelingsstap te zetten.

De aandacht verschuift echter naar januari, nu er discussies ontstaan over een pauze in de renteverlagingen, ondersteund door opmerkingen van enkele Fed-functionarissen. St. Louis Fed-president Alberto Musalem wees op de noodzaak om “te overwegen het tempo van de renteverlagingen te vertragen of te pauzeren”, daarbij verwijzend naar het belang van het zorgvuldig beoordelen van de economische omstandigheden en de vooruitzichten.

Cleveland Fed-president Beth Hammack herhaalde deze voorzichtige aanpak en suggereerde dat “we op of nabij het punt zijn waarop het zinvol is om het tempo van de renteverlagingen te vertragen”, en dat “ons in staat stelt het beleid in de loop van de tijd af te stemmen op het passend restrictieve niveau, gegeven de onderliggende kracht in de economie.”

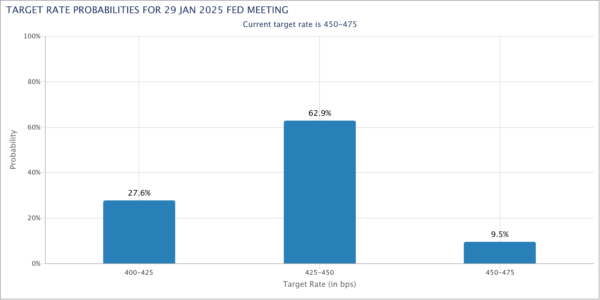

Als weerspiegeling van deze sentimenten laten de termijnmarkten slechts een kans van 27,6% zien op een verdere verlaging van 25 basispunten in januari, vergeleken met een dominante verwachting van 72,4% om de rente stabiel te houden.

De Amerikaanse aandelenmarkt heeft de veranderende vooruitzichten omarmd. Nu de economie blijk geeft van veerkracht en de Fed geleidelijke versoepeling nastreeft, heeft het optimisme over het beleid van de nieuwe regering het sentiment versterkt. De S&P 500 noteerde voor de derde keer op rij een wekelijkse winst en sloot op een nieuw record.

Technisch gezien betreedt de S&P 500 nu een weerstandszone tussen een projectie van 61,8% van 4103,78 naar 5669,67, van 5119,26 op 6086,98 en een stijgende kanaalweerstand op de middellange termijn rond 6220. Het opwaartse momentum zou in deze zone kunnen gaan afnemen, vooral gezien de vakantieperiode aan het einde van het jaar. nadert.

Niettemin zullen de vooruitzichten bullish blijven zolang de steun van 5851.48 standhoudt. Een beslissende doorbraak van de weerstandszone van de 6080/6220 zou kunnen leiden tot een opwaartse versnelling naar een projectie van 100% op 6685.15 aan het einde van het eerste of het vroege tweede kwartaal.

De tienjaarsrente verlengde de daling van 4,505 als reactie op de bijgestelde Fed-vooruitzichten na het NFP. De doorbraak van 38,2% retracement van 3,603 naar 4,505 op 4,160 suggereert dat er nu een diepere correctie aan de gang is. Er wordt een verdere daling verwacht zolang de weerstand van 4.281 aanhoudt, in geval van herstel. TNX zou nu mikken op een retracement van 61,8% van 3,603 naar 4,505 op 3,947, wat iets onder de 4% ligt.

Het gecombineerde klimaat van risicovol sentiment en dalende rendementen zou de Dollar Index op de korte termijn onder druk kunnen houden. Toch zou het negatieve effect waarschijnlijk relatief beperkt zijn, gezien het langzamere versoepelingstempo van de Fed in 2025. Ook zou de eindrente van de Fed in de huidige cyclus waarschijnlijk hoger zijn dan die van de meeste vergelijkbare obligaties, althans in vergelijking met die van de ECB.

Technisch gezien is de structuur van de val vanaf 108.07 ook corrigerend. Dus in het geval van een diepere correctie zou er waarschijnlijk sterke steun te zien zijn tussen 55 D EMA (nu op 104,82) en 38,2% retracement van 100,15 naar 108,07 op 105,04 om de neerwaartse trend te beperken. Ondertussen zal het doorbreken van de weerstand van 106.72 erop duiden dat het correctiepatroon van 108.07 al aan de tweede etappe terug naar dit hoogtepunt is begonnen.

Technologie en crypto stijgen terwijl de keuzes van Trump het optimisme aanwakkeren

De Amerikaanse technologiesector en cryptocurrency-markten sloten de week af met aanzienlijke winsten, voortkomend uit een golf van optimisme, aangewakkerd door de pro-crypto- en technologiegerichte benoemingen van de regering-Trump. Paul Atkins, een bekende pleitbezorger voor digitale innovatie, is genomineerd om de SEC te leiden, een stap die algemeen wordt geïnterpreteerd als groen licht voor regelgevende ondersteuning van de cryptocurrency-ruimte. Ondertussen zorgde de benoeming van voormalig PayPal-COO David Sacks als “White House AI & Crypto Czar” voor nog meer momentum, wat zowel technologie- als crypto-investeerders energie gaf. Deze ontwikkelingen hebben Bitcoin voorbij de mijlpaal van 100.000 gebracht en de NASDAQ naar nieuwe recordhoogtes geduwd.

Technisch gezien boekte de stijgende trend van NASDAQ opmerkelijke vooruitgang door de 61,8% projectie van 12543,85 naar 18671,06 te doorbreken, van 15708,53 naar 19366,06. De 20k-handle is nu binnen handbereik, maar de belangrijkste hindernis ligt in de stijgende kanaalweerstand op de middellange termijn rond 20300. Een beslissende doorbraak van dit niveau zou kunnen leiden tot een opwaartse versnelling naar de projectie van 100% op 21835,75. Hoe dan ook zullen de vooruitzichten nu bullish blijven zolang de steun voor 18702.37 standhoudt.

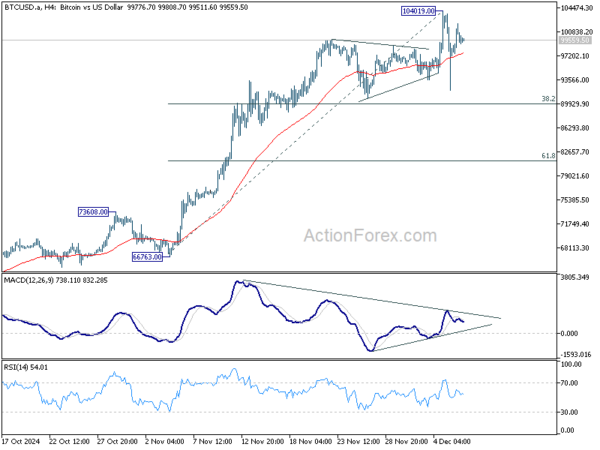

De week van Bitcoin werd gekenmerkt door dramatische volatiliteit. De cryptocurrency bereikte een historisch hoogtepunt van 104019 voordat er een steile terugval plaatsvond, toegeschreven aan een liquidatiegolf van $1 miljard binnen 24 uur na het overschrijden van de grens van 100.000 dollar. Het snelle herstel onderstreepte echter de veerkracht van de markt, aangezien het bullish sentiment snel terugkeerde.

Technisch gezien zullen de vooruitzichten, hoewel er op de korte termijn enige consolidaties te zien zijn in Bitcoin, bullish blijven zolang er sprake is van een retracement van 38,2% van 66763. naar 104019 op 89787. De doorbraak van 104019 zal een grotere opwaartse trend hervatten in de richting van een projectie van 138,2% van 24896 naar 73812, van 52703 naar 120304.

Het momentum voor de volgende rally van Bitcoin zou aanzienlijk kunnen zijn, vooral als handelaren die longposities sloten tijdens de pullback, opnieuw de markt betreden.

Snelle verschuivingen in het RBA-beleid kunnen het komende jaar een aanzienlijk nadeel voor de Australische dollar veroorzaken

Aan grondstoffen gekoppelde valuta’s waren deze week de uitschieters en presteerden ondermaats ondanks een bredere stijging van het risicogevoel. Aanhoudende angst voor een mogelijke tariefoorlog tussen de VS, Canada en China heeft een aanzienlijke rem gezet op valuta’s als de Australische en Canadese dollar. Wat de druk nog groter maakte, bleef de Amerikaanse dollar veerkrachtig, omdat de verwachtingen voor een langzamer tempo van de renteverlagingen door de Fed steeds sterker werden, wat verder woog op de grondstoffenvaluta’s.

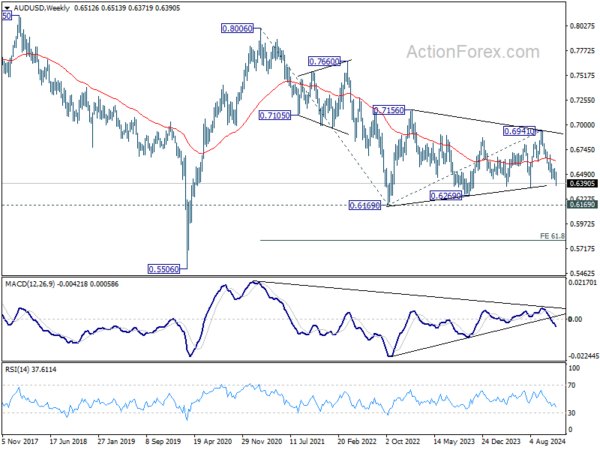

Aussie was bijzonder kwetsbaar en analisten hebben hun vooruitzichten herzien. De Commonwealth Bank of Australia verwacht nu dat de AUD volgend jaar “materieel” zou kunnen dalen tot een laagste punt van 0,60 ten opzichte van de USD.

De RBA blijft aarzelen om met monetaire versoepeling te beginnen, aangezien mei 2025 nog steeds wordt gezien als de meest waarschijnlijke timing voor de eerste renteverlaging, zelfs februari niet. Zwakker dan verwachte bbp-gegevens over het derde kwartaal hebben echter de kwetsbaarheid van de Australische economie benadrukt. Het verhaal over de beleidsversoepeling door de RBA zou kunnen veranderen als de desinflatie in het eerste kwartaal aanzienlijk versnelt, waardoor de centrale bank gedwongen wordt sneller te versoepelen dan oorspronkelijk verwacht zodra de cyclus begint.

De economische traagheid van China voegt een nieuwe laag onzekerheid toe voor de AUD. Ondanks stimuleringsmaatregelen blijft de Chinese economie ondermaats presteren, verergerd door hernieuwde handelsspanningen met de VS. Mocht deze druk escaleren, dan zou de van handel afhankelijke economie van Australië te maken kunnen krijgen met extra tegenwind, waardoor de neerwaartse risico’s voor de Australische munt groter worden.

Technisch gezien is een van de verschillende interpretaties van de prijsacties vanaf 0,6169 (laagste punt in 2022) dat het consolidatiepatroon op de middellange termijn van 0,6169 is voltooid met drie golven naar 0,6941. Dat wil zeggen dat de neerwaartse trend vanaf 0,8006 (hoogste punt in 2021) mogelijk klaar is om te worden hervat. Hoewel het nog te vroeg is om een conclusie te trekken, zou het doorbreken van de steun van 0,6269 dit bearish geval ondersteunen. Het middellangetermijndoel zou voorlopig kunnen worden vastgesteld op een projectie van 61,8% van 0,8006 tot 0,6169, van 0,6941 tot 0,5806.

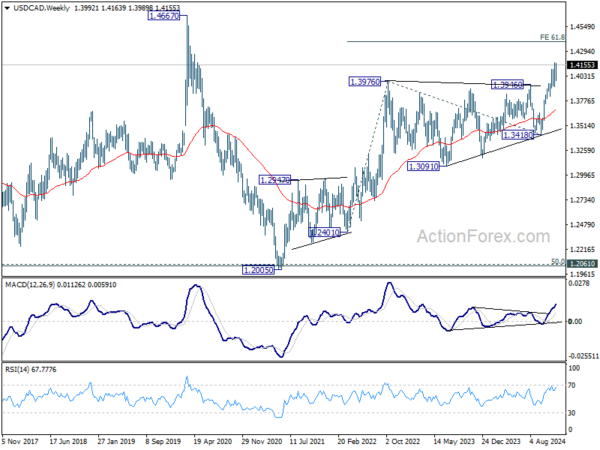

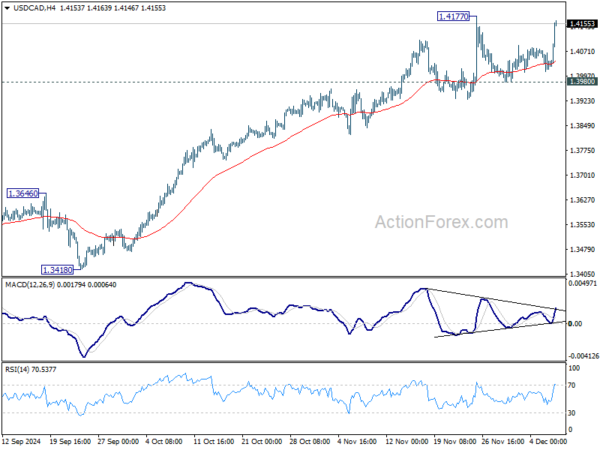

USD/CAD wekelijkse vooruitzichten

Terwijl USD/CAD de consolidatie van 1,4177 vorige week verlengde, suggereert de late stijging dat de grotere opwaartse trend klaar zou kunnen zijn om te hervatten. De onmiddellijke focus ligt deze week nu op 1.4177-resistentie. Een beslissende doorbraak daar zal dit bullish geval bevestigen en zich vervolgens richten op een projectieniveau van 1.4391. Afwijzing door 1.4177 zal de bullish case vertragen en meer consolidaties met zich meebrengen. Maar de vooruitzichten zullen bullish blijven zolang de steun van 1.3980 standhoudt.

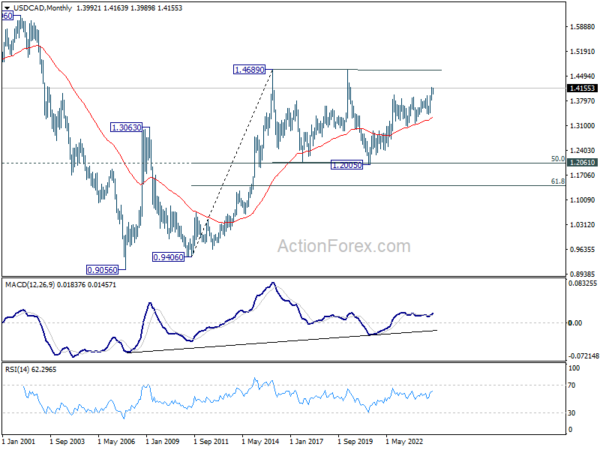

In het grotere geheel is er sprake van een stijgende trend vanaf 1.2005 (2021). Het volgende doel is een projectie van 61,8% van 1,2401 naar 1,3976, van 1,3418 naar 1,4391. Nu zullen de vooruitzichten voor de middellange termijn bullish blijven zolang de steun van 1.3418 standhoudt, zelfs in het geval van een diepe terugval.

Op de langere termijn worden prijsacties vanaf 1,4689 (hoogste punt in 2016) gezien als een consolidatiepatroon, dat mogelijk voltooid zou zijn op 1,2005. Dat wil zeggen dat de stijgende trend vanaf 0,9506 (laagste punt van 2007) naar verwachting in een later stadium zal worden hervat. Dit zal het favoriete geval blijven zolang de steun van 1,3418 standhoudt.